Kas vispār ir ārkārtas likviditātes palīdzība (angliski – emergency liquidity assistance jeb ELA)?

Tas ir centrālās bankas aizdevums pret ķīlu komercbankai gadījumos, kad šai bankai ir radušās īslaicīgas grūtības ar standarta instrumentiem no citiem tirgus dalībniekiem un Eirosistēmas centrālajām bankām iegūt nepieciešamos naudas līdzekļus. Un, lai gan detalizētus noteikumus katrā eiro zonas valstī izstrādā valsts centrālā banka, kopējos aizdevuma pamatprincipus nosaka visām Eirosistēmas centrālajām bankām vienotus, un tie ir publiski pieejami Eiropas Centrālās bankas (ECB) mājaslapā[2].

Kāpēc vispār šāda palīdzība centrālajām bankām ir jāsniedz?

Tā ir viena no centrālo banku funkcijām – sniegt bankām īslaicīgu finanšu palīdzību apstākļos, kad tām nav citu finansējuma avotu. Galvenā centrālās bankas motivācija ir ne tik daudz atbalstīt konkrēto grūtībās nonākušo banku (lai gan neapšaubāmi – arī tas), bet gan novērst paniku un izvairīties no situācijas, kad iestājas ķēdes reakcija un vienas bankas problēmas rada finanšu problēmas pārējām bankām vai pat visai valsts banku sistēmai kopumā.

Kādi ir šīs likviditātes palīdzības galvenie darbības principi?

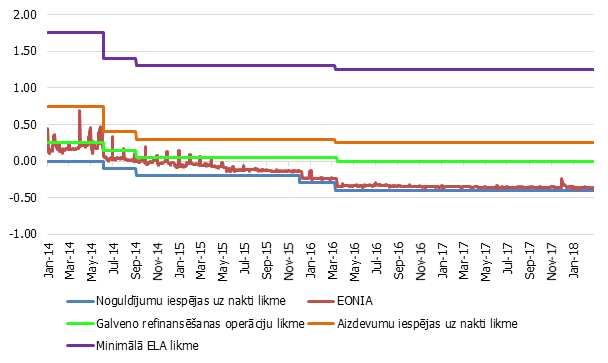

Galvenais pamatprincips ir tieši tāds pats kā citām centrālās bankas standarta aizdevumu operācijām: centrālās bankas nauda apmaiņā pret ķīlu (parasti tie ir banku īpašumā esošie parāda vērtspapīri). Tomēr gadījumi, kad centrālā banka veic darījumus ar bankām, ir dažādi, un katram gadījumam ir savs atbilstošais instruments, un savi nosacījumi un procentu likmes (skat. attēlu).

Noguldījumu iespējas likme – par šo likmi eiro zonas centrālās bankas piedāvā bankām noguldīt brīvos naudas līdzekļus. Šobrīd, kad bankām pārsvarā ir daudz brīvo līdzekļu (kreditēšanas izaugsme ir samērā mērena), šis ir galvenais instruments, ko bankas izmanto.

EONIA – naudas tirgus likme, par kuru komercbankas aizdod viena otrai finanšu līdzekļus uz nakti, bez centrālās bankas iesaistes. Tā kā šobrīd, kā jau minēts, bankām ir daudz brīvo finanšu līdzekļu, arī pēc šiem darījumiem tirgū nav liels pieprasījums, un tāpēc naudas tirgus likme atrodas tuvu pie noguldījumu iespējas likmes.

Galveno refinansēšanas operāciju likme – par šo procentu likmi centrālās bankas parasti sniedz īstermiņa aizdevumus bankām pret ķīlu ar termiņu uz vienu nedēļu. Šīs operācijas šobrīd tiek veiktas reti (reizi nedēļā), un, tā kā bankām pārsvarā ir pieejami brīvi finanšu resursi un vajadzības gadījumā tās var aizņemties naudas tirgū no citām bankām par ievērojami zemāku likmi, interese par šīm operācijām ir zema.

Aizdevumu iespējas likme – par šo procentu likmi bankas var aizņemties papildus naudas līdzekļus pret ķīlu no centrālās bankas uz nakti, ja tām ir papildu finanšu vajadzības virs standarta refinansēšanas operācijām. Šīs operācijas parasti darbojas vien tad, kad tiek ierobežots finanšu līdzekļu apjoms, kas tiek izsniegts standarta operācijās. Šobrīd bankām pieejamie līdzekļi standarta operācijās no Eirosistēmas puses netiek ierobežoti (tos ierobežo tikai standarta operāciju rīkošanas biežums un banku īpašumā esošo ķīlu vērtība), līdz ar to šīs aizdevumu iespējas praktiski tiek izmantotas tad, kad nepieciešams novērst naudas līdzekļu iztrūkumu bankas kontā centrālajā bankā uz nakti.

Minimālā ELA likme – šī ir minimālā procentu likme, par kuru eiro zonas centrālās bankas piešķir bankām ārkārtas likviditātes palīdzību apstākļos, kad standarta operāciju veikšana ir apgrūtināta vai nav iespējama. Galvenais princips – centrālās bankas nauda apmaiņā pret ķīlu – ir identisks pārējām aizdevumu operācijām. Atšķiras tikai pret ķīlu izsniedzamais naudas daudzums (ELA gadījumā visbiežāk tiek prasīts vairāk ķīlas), un arī aizdevuma likme. Tā arī tiek noteikta individuāli, bet katrā gadījumā tā vienmēr – saskaņā ar Eirosistēmas noteikumiem – ir ievērojami augstāka gan kā naudas tirgū esošā likme, gan likme, par kuru centrālā banka sniedz standarta aizdevumus. Tas ir svarīgi, lai bankas savā ikdienas darbībā nepaļautos uz ELA pieejamību, un nodrošina, ka šī likviditātes palīdzība no centrālās bankas tiks pieprasīta tikai ārkārtas gadījumos īslaicīgu likviditātes problēmu novēršanai, kad tā patiešām ir nepieciešama un kad visas citas iespējas ir izsmeltas.

Tādējādi ELA ir standarta centrālās bankas instruments, bet tikai ārkārtas gadījumiem. Tas nav paredzēts kā ikdienas likviditātes problēmu risinājums. Taču, no otras puses, šī instrumenta izmantošana nepieciešamības gadījumā ir vispārpieņemta centrālo banku prakse.

Attēls. Galvenās monetāro politikas instrumentu likmes Eirosistēmā

Kā Latvijas Banka nosaka, kurai bankai sniegt šo likviditātes palīdzību un kurai ne?

Lēmums par likviditātes palīdzības piešķiršanu tiek pieņemts pēc komercbankas lūguma. Katrs gadījums tiek izvērtēts atsevišķi. Šī palīdzības iespējamība sekmē finanšu sistēmas stabilitāti pat tad, ja pati palīdzība faktiski netiek aktīvi izmantota. Un, kā jau minēts, šī palīdzība nav par velti – tā tiek sniegta uz stingriem noteikumiem, kas nodrošina, ka bankas neizmanto šo iespēju bez tiešām nopietnas vajadzības.

Te svarīgi uzsvērt, ka kādas bankas sistēmiskais svarīgums nav vienīgais jautājums ELA piešķiršanas gadījumā. Kā var redzēt no publiskajiem Eirosistēmas noteikumiem, tas ir tikai viens no punktiem, par ko nacionālajām centrālajām bankām ir jāinformē ECB, bet nebūt ne galvenais.

Ko centrālā banka vērtē, izskatot bankas lūgumu par likviditātes palīdzību?

Galvenie jautājumi ir divi. Pirmkārt, šī likviditātes palīdzība var tikt piešķirta tikai maksātspējīgai bankai, kurai ir radušās īslaicīgas finanšu grūtības. Ja bankai ir nopietnākas, maksātspējas problēmas un nepietiekams kapitāls – šī problēma ir jārisina bankas īpašniekiem, tam centrālās bankas instrumenti nav paredzēti. Tieši tāpēc, izskatot bankas lūgumu, Latvijas Banka pieprasa banku uzraugu – FKTK un ECB – atzinumu par bankas maksātspēju. Ja šis atzinums ir negatīvs, tad centrālā banka likviditātes palīdzību piešķirt nevar.

Otrais faktors – ķīlas vērtība un kvalitāte, ko banka piedāvā apmaiņā pret centrālās bankas naudu. Lai izsniegtās naudas neatgriešanas gadījumā centrālā banka neciestu zaudējumus, šajās operācijās pret bankas iesniegto adekvāto ķīlu, kā likums, tiek izsniegts mazāks līdzekļu apjoms nekā standarta operācijās. Šo faktoru izvērtē pati centrālā banka.

Vai ir jēga glābt banku, par kuru nav pilnīgas pārliecības, ka tā spēs turpināt savu darbību?

Pirmkārt, vēlreiz jāuzsver, ka ELA operācijas nenozīmē bankas glābšanu. Tas ir viens no centrālās bankas instrumentiem, ar kuriem centrālā banka veic savas funkcijas – naudas līdzekļu piešķiršanu banku sistēmai.

Otrkārt, ELA tiek piešķirta tikai bankām, kas atbilstoši to uzraugu, FKTK un ECB, atzinumam ir maksātspējīgas. Tādejādi šīs palīdzības piešķiršanas brīdī bankas turpmākais liktenis vēl nav pilnībā skaidrs. Jāatceras, ka ELA tiek nepieciešamības gadījumā piešķirta visās eiro zonas valstīs, t.i., Latvija nav vienīgā valsts, kas to izmanto. Un gan pasaules, gan Eiropas praksē ir gadījumi, kad banka, kas izmantojusi šo centrālās bankas palīdzību, spēj sekmīgi atrisināt savas problēmas un turpina darbību. Tomēr, ja iestājas sliktākais scenārijs, tad centrālā banka realizē bankas sniegto ķīlu, un jebkurā gadījumā necieš zaudējumus.

Un kā ar bankas reputāciju?

To izvērtē banku uzraudzības iestāde. Latvijas Banka nav banku uzraugs.

Ja jau ELA piešķiršana nav banku glābšana, kā tad notiek banku glābšana?

Tad, kad bankas vadība runā, ka nav prasījusi ne centu no valsts, un valdības pārstāvji runā, ka bankā netiks ieguldīti valsts līdzekļi, tad abos gadījumos runa ir par to, ka valsts budžeta līdzekļi netiek ieguldīti bankas kapitālā. Centrālajai bankai, kā minēts iepriekš, nav šādu pilnvaru.

Bankas kapitāls, kā zināms, ir nepieciešams iespējamo zaudējumu segšanai. Līdz ar to, atšķirībā no centrālās bankas operācijām, kurās zaudējuma iespēja ir minimāla, ieguldot naudu kapitālā jeb kļūstot par bankas līdzīpašnieku, iespējamo zaudējumu risks ir daudz lielāks. Tāpēc tieši šī jautājuma lemšanā ir jānoskaidro, vai banka ir sistēmiski svarīga, t.i., vai iespējamie zaudējumi un ietekme uz valsts tautsaimniecību ir lielāka bankas slēgšanas vai glābšanas gadījumā. Kā zināms, Finanšu ministrija jau ir paziņojusi, ka valsts budžeta līdzekļi netiks izmantoti banku glābšanai[3]. To nosaka arī šobrīd esošais Eiropas finanšu sektora regulējums.

Tādejādi, lai gan centrālā banka var nodrošināt īslaicīgu likviditātes palīdzību, vienīgā iespēja banku glābt ir tikai pašiem bankas īpašniekiem.